トランプ相場で大儲け!? 為替・株の行方を徹底分析――注目株は機械・自動車・精密《niconico×大和証券》

トランプ勝利を予期した安倍首相の目論見は?

飯田:

そろそろ、徐々に長期的な話が伺えればと思うんですけれども。数年間というスパンで、特に日本の産業、株に対しての影響というのを考える場合、今後の大括りな流れについて、細井さんから説明していただけたらと思います。

細井:

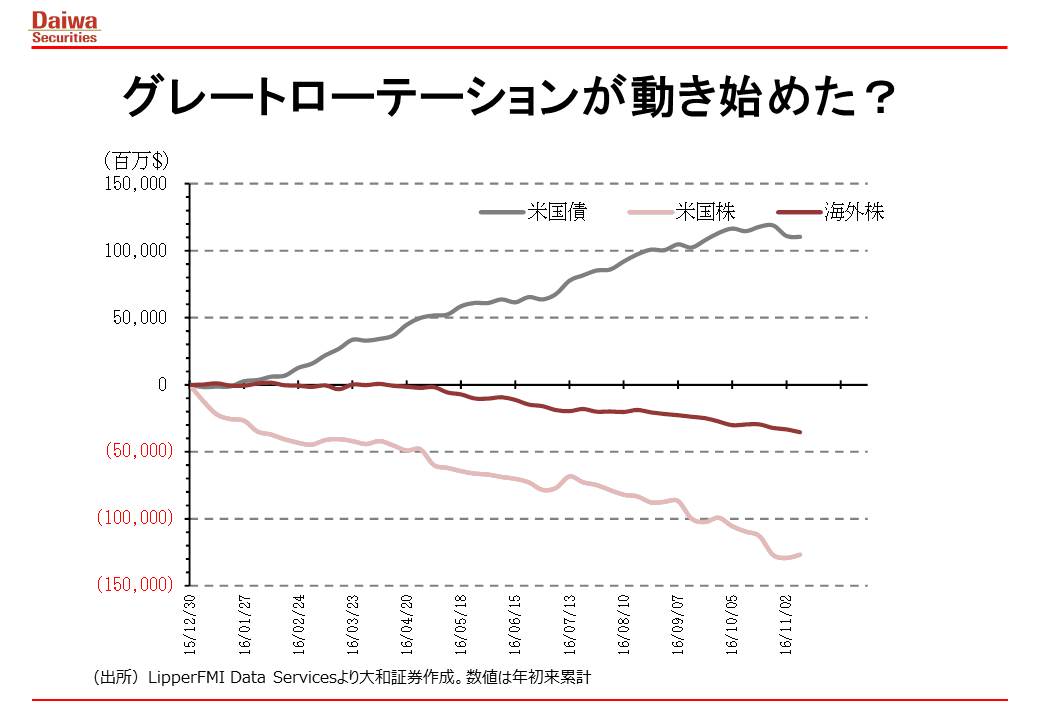

ひとつご用意しているのでご覧いただけたらと思います。これですね。アメリカのミューチュアルファンド(投資信託)というところの買い越し、売り越しです。

見ていただくと分かるんですが、米国債が一千億ドル以上というかたちでずっと買い進められた。これは、当然FRBの低金利ですね。

細井:

それが、直近コロッと入れ替わり始めて、債券高が続かないということで、入れ替わり始めたところにトランプショックと言ってもいいんでしょうね。

債券の値下がりが思い切り起きたというようなことになり、おそらくここでグレートローテーション、金利が上がることによって、物価がプッシュされる、それに伴う物価のインフレが起き始めるのではないか? その契機になる可能性があります。

飯田:

ここまでは、どちらかと言うと債券を買い付けして、株は売り越していたものが逆になると。むしろ金利については、上昇圧力が働きながらも、株については上昇圧力が働いていく、株高の債券安が基調になるかもしれない。

まだ一週間ですけれども、そういう展開が起きる可能性に注目しておいたほうがよさそうですね。

細井:

飯田さんはご存知かもしれませんが、アメリカの実証研究の中で、たぶん50年ぐらいのスパンで「金利に勝てる債券、インフレに勝てる資産はなんですか?」というのを実証研究した論文が何本もあると思うんですが。

結果的には、債券でも商品でもなく株だった、という話があるんですね。

それで、アメリカの人たちは、ミューチュアルファンドを通じて、株を買うという傾向はあるわけですけど、その一方で、低金利がずっと続いてきたことを背景に日本も債券はすごく高いですし、アメリカでもすごく高かった。

それが、金利に押されるカタチでインフレになるかもしれないとなると、これだけの金を積むのに10ヵ月、今年に入ってからずっとかかってるわけですね。

これを解消するにしても、1ヵ月2ヵ月の話ではない、半年から1年というカタチでこの動きが続く、トランプが大統領のうちは、もしかしたら4年続くかもしれない。

そう考えると、株に資金が全世界的に向きやすい。これは、米国株の話をしていますけども、米国発でおそらく他国を巻き込んで、こういう姿になっていくと思いますので、そうなると、各国の市場で株が上がりやすいと、株に対して資金が入りやすい。そういう環境が今後はできてくるのではないか? と考えています。

飯田:

たとえばこれについてですと、米国の金利上昇に引っ張られて、日本も10年債の利回りが少しゼロ台に回復してきたり、そうすると、かなり評判の悪かった日銀のイールド・カーブコントロールが、意味を持ち始めてしまったと。

つまり、10年債の利回りを0パーセント程度に誘導する。マイナスのものを0パーセントに誘導したら、金融引き締めだろというふうにみんなが突っ込んでいたんですけれども。

これは偶然なのか、安倍政権初期のキーワードなんですけれども、安倍首相または、黒田総裁が何か持ってると言いますか、イールド・カーブコントロールで10年債利回りゼロというのが、実効性のある金融緩和手段になってしまうかもしれない。そんな可能性も感じてしまうのですが、その一方で日本株や日本企業の業績などに注目すると、どういったところに?

細井:

やはり、アメリカを主導とした金利上昇、つまりドル高というのは進みやすいと。さきほど今泉からは、中国の為替操作国の認定は言われていたので、おそらくドル高が進むだろうというようなカタチになりますと、当然円安になります。

日本の企業は当然外需系を中心に円安をプラスという傾向はまだ強いです。

そういう点では、足元の業績はちょっともたついています。それが来年再来年となると確度を上げてよくなってくると。それに来年を含めると4年連続になるんですが、ベアの上昇みたいな話で、消費を喚起するというようなことが動き始める。

で、企業も利益が出てくるので、賃金を増やすのにそれほど違和感はないと、もう一度アベノミクスの歯車が回り始めるという期待が出てくる可能性があります。

飯田:

2013年のような状態がもう一回起きる可能性を秘めているというわけですね。

細井:

そうですね。その可能性はあると思います。

飯田:

で、2013年の場合は、結局2014年に消費税ショックが予想より大きかったんですね。

今後の日本株収益性から見た注目点、PER指数とは?

飯田:

とはいえ、雇用は回復してきましたけれども、そういったカタチで明るい材料もあるかもしれない、ないかもしれないわけなんですね。

そうしますと、今後の日本株収益性の面で、注目点はどういったところにありますか?

細井:

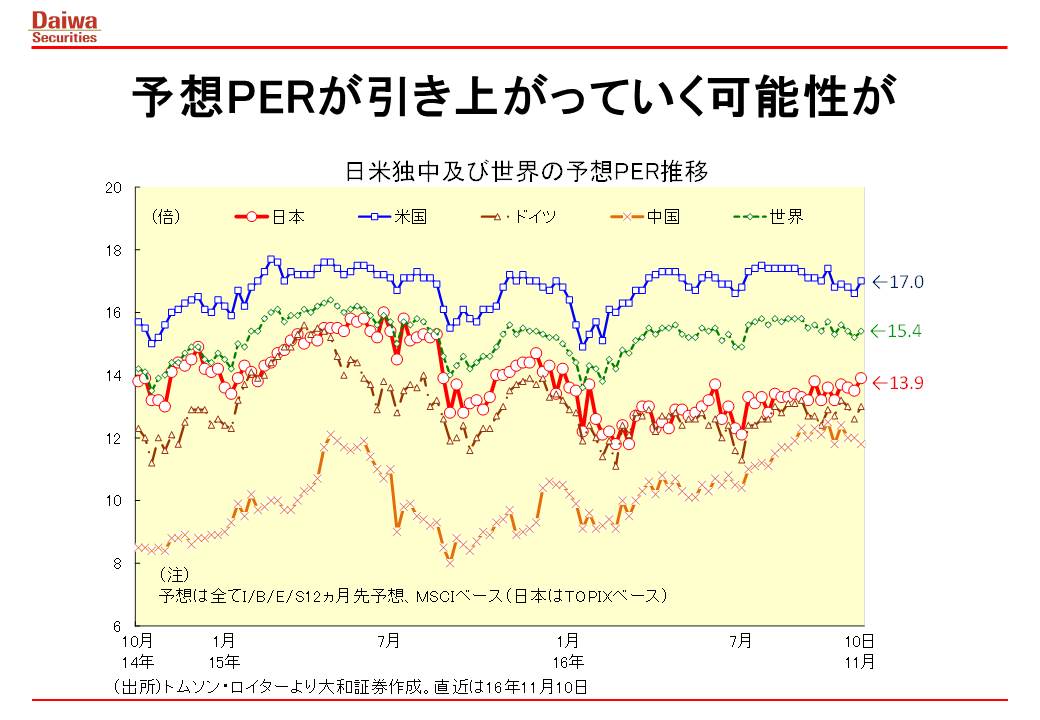

やはり、外需企業が引っ張るカタチでの利益増があるのと、日本株が特異な話としてですね、ひとつこちらを御覧いただきたいと思います。

細井:

これ、よく株式をやられている方は見られていると思いますが、PERという指標ですね。株価を一株あたりの利益で割ったもの、個別の企業さんの株価と一株利益でPER10倍だとか、そういう言い方をしますね。

これ、市場全体にもあるわけです。その国の企業を全部まとめて、利益と時価総額と割り出せば、当然出てくるわけです。

これで見ていただきたいのは、アメリカが史上最高値更新という水準にあるわけですが、やはり、かなり高いんですね。これは、NSCIというベースで出していますが、S&P500とほとんど変わりはありません。

S&P500だと16倍を超えてくると、歴史的にバリエーションPERが高いという水準になっています。その水準にまだいまだに張り付いているのは、基本的には、ドル高を含めて資金が寄ってきているという傾向ですね。

さらに、債券売り株買いというのが強まってくると、このPERは落ちないという話になります。その上で、日本はどうなるのかというと、13.9倍のところに日本はいるわけですが、これがアメリカの方、もしくは世界平均の方に寄っていく可能性がある。

飯田:

真ん中の15.4が世界平均ですね。

細井:

そうです。緑の世界平均です。その下の丸の赤いやつ、これが日本です。日本はまだこの位置なんですね。

飯田:

日本株が非常に急激に上がったんで、バブルだと言ってる方もいるんですけれども、それに比べて専門家の方がおっしゃらないのは、PER等の指標で見るとそこまですごいことにはなっていない。むしろ企業業績の方が急激に伸びている。

細井:

そうですね。2007年とか、リーマンショックの前ですね。あのときに比べると、利益はEPSの水準が違うということがあって。PER、バリエーションで見ると、世界平均にほぼ匹敵するぐらい、以前株式投資を長くやられた方は、この表を見て違和感をおぼえるはずなんですよ。

バブルのときの日本株の40倍とかに近い。ですから、20年から30年かけてようやく世界平均に近いPERまで落ちてきたというのが実態なんですね。

それであっても、いまだに日本は割安の方向に放置されているので、我々としては、日本株が上がってきてはいるけれども、高い水準まで駆け上がりすぎたという認識はできないというのが実態ですね。

飯田:

これは、僕の大先輩の経済評論家が言っていたんですが、「どの批評でも、どうやっても正当化できない高値圏に株価が行ったときに、たいてい人は新しい指標を発明する。聞いたことがない新しい指標では、これは正当化できると言い出すと。新指標が出始めたら、その相場は終わりだ」と。

アメリカのこの高値圏も、もっと高値になって、従来の指標ではどう考えても高すぎるのに「なんとかバリューインデックス」では正当化されるという証券会社が出始めたら、ぜひご注意いただけたらと思いますね。

今後の相場で注目すべきポイントは?

飯田:

注目点はトランプ当選後の世界、トランプ政権下の世界に注目が集まりますが、まだ就任は一月以上先です。この後、年内の相場はまだまだ1ヵ月ぐらいあるんですが、注目しておくべきポイント、時期などがありましたら、予習代わりに少しお話を伺えればと思います。

今泉:

そうですね。目先の話になりますが、11月17日にイエレンFRB議長が講演します。やっぱり経済の現状認識がどうなのかと、利上げのヒントをくれるのかが注目されています。

あと、ブレイナードFRB理事、この方は、9月の理事会の前に急に弱気なことを言って、一気に利上げするというムードがなくなってしまった。

クリントン政権になったら次期財務長官の座を狙っていたからだという理由もありますけれど、本当かどうかはわかりませんよ。ですが、この人の見方が今どう変わっているか?後は、原油価格。原油価格はドルにも影響します。11月30日のOPEC総会で減産合意があるのか? 12月13、14日のアメリカの利上げを予想する上で、最後の12月2日の雇用統計も……。

飯田:

雇用統計がびっくりするような数字でなければ。

今泉:

10万以上あれば、ほぼ利上げにゴーだと思います。

飯田:

一方で、びっくりするような数字が出てしまうと変わるかもしれない。

今泉:

そうですね。プラス2万とかでびっくりするでしょうけど、10万円以上出ればこれはゴーサインだと見てもいいかと思います。また、年内ではないんですけど、2017年1月1日に中国製造業PMIがあります。ここで気をつけてほしいのが、過去3年連続1月期は円高株安になっています。

そのきっかけが、すべてこの中国の製造業PMIが悪いというところから始まっています。ですから、この中国製造業PMIにも注意していきたいと思います。

飯田:

なるほど。実を言いますと、それには苦い思い出がありまして。昨年の12月に出た経済番組で、「PMIは中国経済が去年も悪かったので、市場予想よりもっと悪いということはないんじゃないか? なので、今回は1~3月、ある程度楽観視していいのではないか」と言っていて1週間後にやられるという経験を今年の頭にやってしまったんですけど。

その一方で、政治的にはこのあと、日本時間の明日、安倍×トランプ会談があります。そして年内にはプーチン大統領の訪日によって、ある程度北方領土問題を握ることができれば、気の長い話になりますが、シベリアパイプラインは通るのか? といった、より長期の相場に関係した話題も出てくる可能性があるかと思います。

安倍×トランプ会談が相場に与えるリスクは?

飯田:

そろそろお時間となりましたが、最後にユーザーの質問にお答えして締めたいと思います。

「大統領選の時は、あまりの値動きの激しさに心臓が止まりそうでした。明日の安倍×トランプ会談も怖くてしょうがないので、ポジションを閉じようか悩んでいます。大きな値動きになる可能性というのは、どれぐらいあるのでしょうか?」

私はそこまで細かく取引がわからないので、まず細井さんどうでしょう? 明日の結果で、相場に大きな影響を与えるリスクみたいなものはありますか?

細井:

それほど大きくないと思っています。それこそ、防衛に絡む部分、もしくは、TPPに絡む部分について、明確な言質がトランプ次期大統領から取れたというようなことが公になれば出てくると思うんですが。ただ、それが出てきたからといって、そんなに大きく為替市場が動く話にはなりにくいかな。

株そのものが動く話というのも、TPPというのは大きな話ではあるんですが、TPPで個別の株で動いたとしても、ある程度限られてしまうんですね。そういった全体に与える影響がそれほど大きくないと思われますので、そんなに急にポジションを閉じる必要はないと思います。

飯田:

つまりは、明日の時点ですと、TPPについて確度の高い転換は起きないですし、仮に会談の中でそういう話が秘密裏に行われたとしても、公表するというのは考えづらいですよね。

細井:

難しいですよね。今回の安倍×トランプ会談に関しても、安倍サイドから出ているのは、人脈がないから人脈を作りに行くんだって、そういう話が言われているぐらいですから。

そういう点では、そこまで踏み込んだ話が出るのかどうか? も含めた上でよく分からない部分が多いですね。

飯田:

今泉さん、いかがでしょう?

今泉:

そうですね。今回安倍首相は夢を語る場にしたいと言っていたわけですけど、夢を語るってどういう意味で言ったのか僕もわからないんですけど。

今細井が言いましたように、おそらく個人的な信頼関係、たとえばロンヤス(ロナルド・レーガン×中曽根康弘)、あるいは、ブッシュ×小泉、そういった個人的なパイプを強くするきっかけを作りに行くと思うんですよね。

あと、外交に関しては、トランプさんってそんなに詳しい人じゃないと思っていますので、いきなりTPPの話をボンと持ちかけるっていうのも難しいんではないかなと。

しかも、持ちかけていきなりそこでシャットダウンされちゃうと、それはおしまいになってしまいます。ですので、相場を動かすような大きな会談ではないのかなと思います。

ただ、個人的にお願いしたいのは、さきほどの保護貿易の絡みなんですけど、「日本の企業は、どれほどアメリカで工場を作って、どれだけアメリカ人を雇ってるんだと。こんなにアメリカ人を雇っていて、アメリカで物を作って売ってるんだと。だからトランプさん、あなたの言ってたことは時代錯誤であり事実誤認なんですよ」ということを、理解してほしいなとは思っています。

飯田:

だって、トヨタはアメリカ第2位の自動車製造業ですから。

今泉:

アメリカで売ってる車の7割は、アメリカでアメリカ人を雇って作ってるんですよ。

飯田:

実は、トヨタはアメリカ企業ですと。ぜひアメリカ大統領閣下におかれましてはトヨタのことをよろしくお願いします。でも、実際明日の会談は大したことは出ないだろうし、もし仮にすごく重要なことを決めたとしたら、逆に公表できないですよね。

今泉:

はい。実際にトランプ氏が大統領に就任して、何かしらのアクションがあれば、出す可能性はあるとは思いますけど、それまでは伏せられた状態になると思います。

飯田:

ですから、ちょっとご意見伺いと、新任の取引先の社長にご挨拶に伺う、と言う感じなんじゃないかな? そういったまとめになりますかね。

ありがとうございました!